令和5年度税制改正で「生前贈与」が大きく変わりました。毎年110万円までなら非課税の「暦年贈与」は使い勝手が悪くなりました。逆にそれまでほとんど使われることのなかった「相続時精算課税」の使い勝手が向上し、注目を集めています。

相続時精算課税とは

生前贈与における贈与税の計算は、「暦年贈与」か「相続時精算課税」の二つあり、どちらかを選択することになっています。

相続時精算課税制度は、平成15年より導入されました。

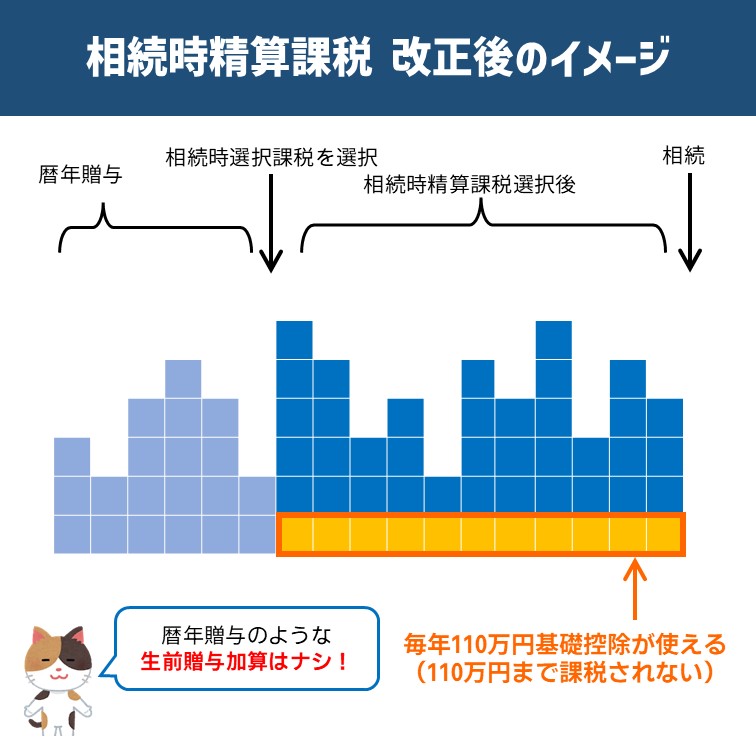

特定の贈与者からの贈与について、相続精算課税制度を選択した時から2,500万円までは贈与税がかかりませんが、その贈与者が亡くなった時にそれまでの贈与分が相続財産に加算されて相続税を計算しなおす制度です。

相続財産を先渡しして、亡くなった時に相続税を精算するイメージです。

- 贈与者:60歳以上の父母または祖父母など

- 受贈者:18歳以上の子または孫など

- この制度を選択すると以降は暦年贈与に変更できない

(この贈与者についてなので、他の贈与者は別) - 申告と納税は、贈与を受けた年の翌年の2月1日から3月15日まで

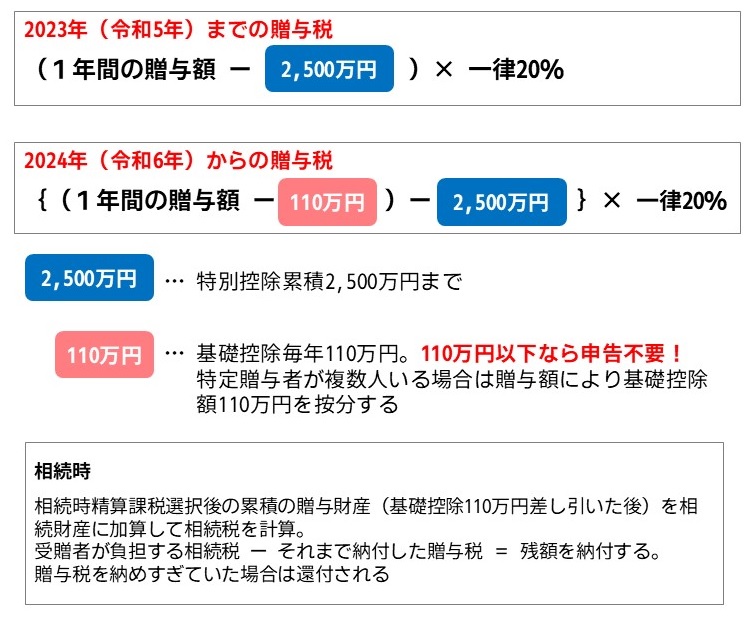

相続時精算課税の贈与税の計算

贈与額が累積2,500万円を超えた場合、以後の贈与額には一律20%の贈与税が課されます。

改正前の相続時精算課税では、累積2,500万円までの贈与は、少額でも申告が必要でした。

改正後は相続時精算課税にも基礎控除(110万円)が創設され、110万円までの贈与については申告不要となりました。

令和5年度税制改正では、 相続時精算課税制度の適用を受けた贈与財産が土地・建物である場合、その土地・建物が災害により一定の被害を受けたときは、相続税の計算においてその土地・建物の評価額を再計算することができるようになります。

2024年(令和6年)より生じる災害から適用されます。

相続時精算課税のメリット

●相続時精算課税とは別の贈与者からの暦年贈与は併用できる

例:

父 … 相続時精算課税 110万円

母 … 暦年贈与 110万円

●将来値上がりする財産だと節税になる

相続税を計算する際は、贈与時の時価で評価するので、将来値上がりが期待できる資産を贈与する時は有効

・株(自社株含む)など有価証券

・賃貸アパートなど

相続時精算課税のデメリット

・相続時精算課税を選択すると暦年課税制度は使えない

・期限内の贈与税申告を忘れると、2500万円までの贈与でも20%課税される

・相続時に相続時精算課税でもらった財産の加算を忘れると遺産分割協議や相続税申告のやり直しになる

・相続人でない孫も2割加算で相続税を納める

・不動産だと小規模宅地等の特例が使えない

相続での取得ならばかからない不動産取得税や登録免許税がかかる

・相続時精算課税制度で贈与された財産は相続税の物納には使えない

改正された相続時精算課税の感想

相続時精算課税制度が創設された時は税理士事務所に勤務していましたが、本当に使う機会があるのだろうか?といった感じでした。それまでの税理士事務所勤務経験で2件利用したケースを見ました。

それくらいニーズの低い制度だった「相続時精算課税制度」が息を吹き返してびっくりです。

基礎控除が導入されたこと、しかも110万円までの贈与ならば申告不要になったことは、良いサプライズでした。

では生前贈与加算もないし相続時精算課税制度で・・と安易に提案するのも気を付けないといけないところです。

孫への贈与で2割加算になることや、小規模宅地等の特例が利用できなくなるなど、節税のつもりが致命傷となる可能性もあります。

特徴や適用スケジュールを念頭に慎重にご提案していきたいところです。