年金制度改革で2022年10月から社会保険加入対象者が拡大されます。

いわゆる「106万円の壁」です。

ご主人の社会保険の扶養内で働く方は悩まれている方も多いと思います。

社会保険の扶養を外れるかどうかの基準についてはブログ記事をご参照ください。

今回は社会保険ではなく「所得税の扶養」について解説していきたいと思います。

所得税の扶養は「103万円の壁」

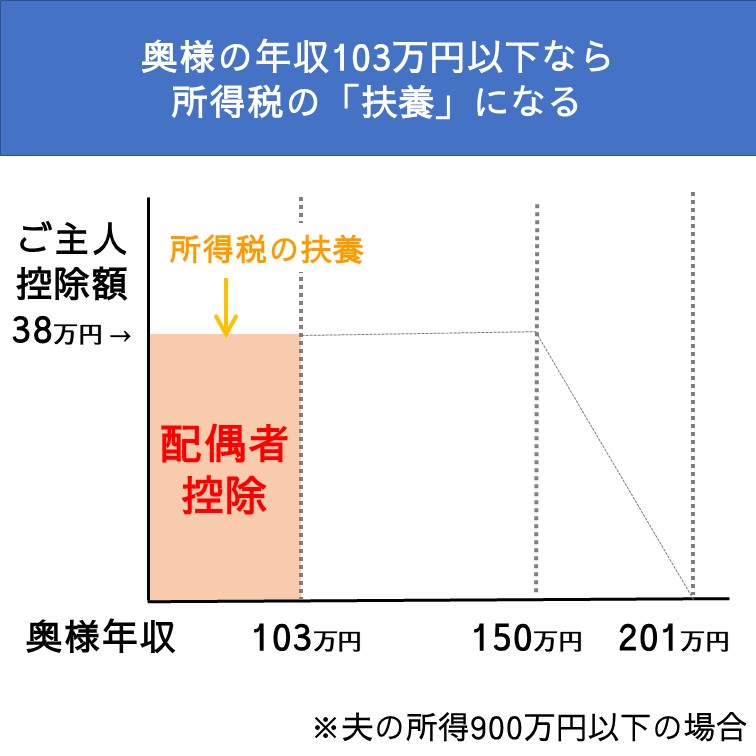

パート収入だけの場合、年収103万円以下ならばご主人の所得税の扶養となります。

そして、ご主人の年末調整や確定申告の際「配偶者控除」がつきます。

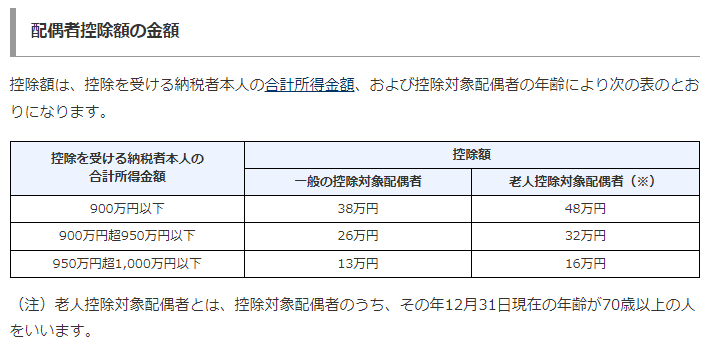

配偶者控除の額はご主人の年収によって13~38万円です。

(奥様が70歳以上の場合は16~48万円)

配偶者控除38万円となるケース:

ご主人(給与所得のみ)の年収1,095万円以下

奥様のパート年収が103万円以下

配偶者控除はご主人の年末調整・確定申告に関わってきます。

奥様自身は、パート年収103万円までは所得税はかかりませんが、103万円超から所得税がかかってきます。

そのようなことから「103万円の壁」と言われています。

配偶者控除のチェックポイントは年収だけではない

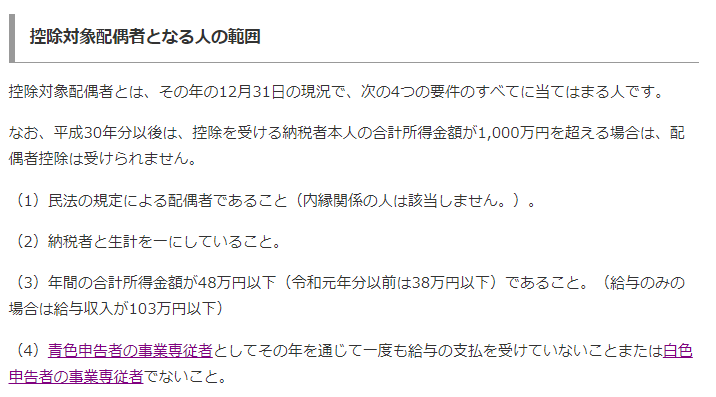

配偶者控除は年収だけでなく「人」の要件もあるので注意が必要です。

私が相談を受けている中でも上のような質問を受けることがあります。

ご主人が単身赴任していても奥様に生活費を仕送りしている場合は、生計を一にしていることになります。

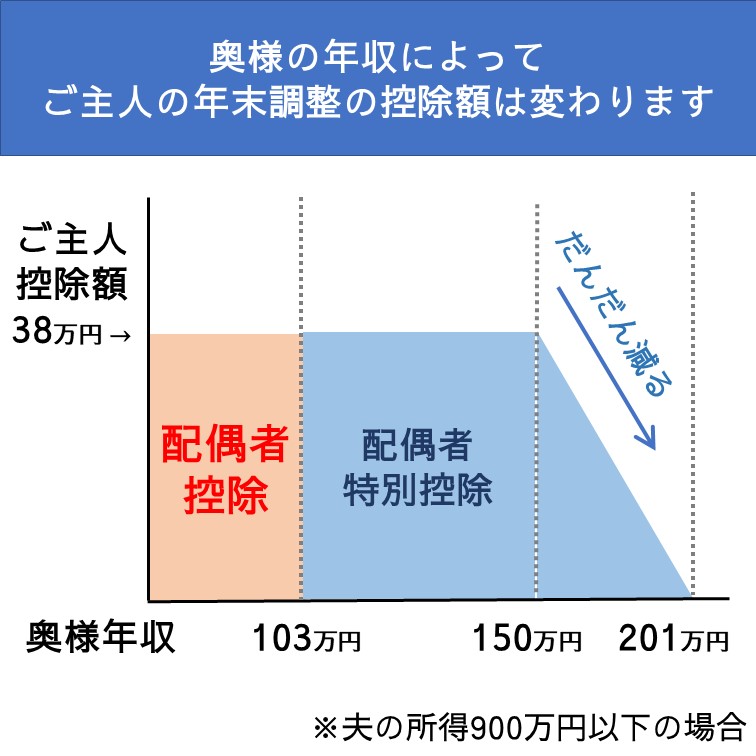

150万円の壁

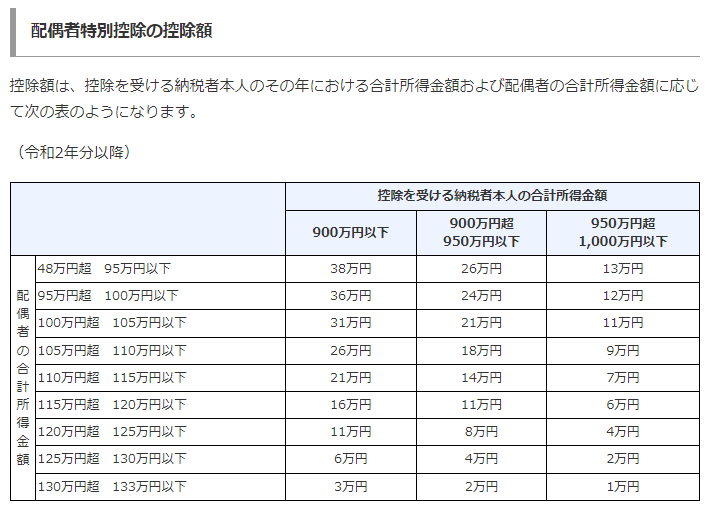

パート年収103万円を超えると所得税の扶養は外れますが、パート年収201万円まではご主人の年末調整や確定申告の際「配偶者特別控除」がつきます。

配偶者控除の額はご主人の年収によって1~38万円です。

パート年収150万円までは配偶者控除(パート年収103万円以下)の額と同じです。

パート年収150万円を超えると徐々に控除額が減っていきます。

そのようなことから「150万円の壁」と言われています。

そしてパート年収201.6万円を超えると配偶者特別控除もなくなってしまうので「201万円の壁」と言われます。

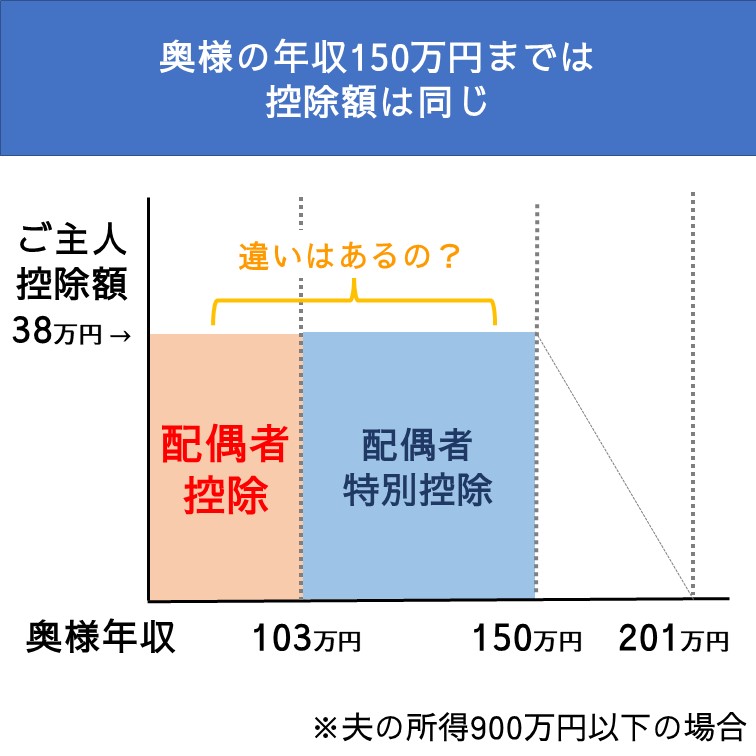

103万円の壁と105万円の壁の違いは?

パート年収150万円までは「配偶者控除」と「配偶者特別控除」の額に違いはありません。

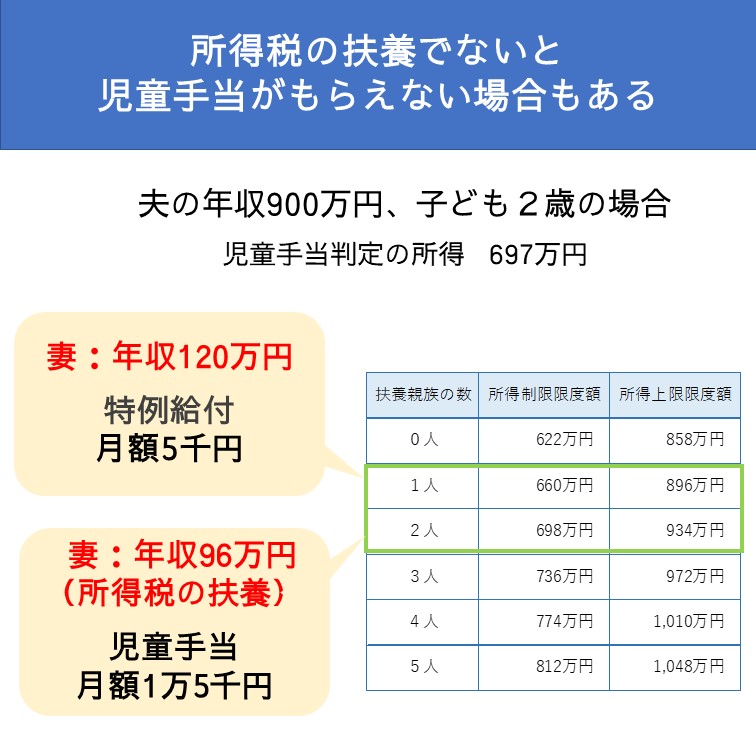

パート年収103万円までは「所得税の扶養」になりますが、パート年収103万円超150万円以内は「所得税の扶養」になりません。

「所得税の扶養」影響は?

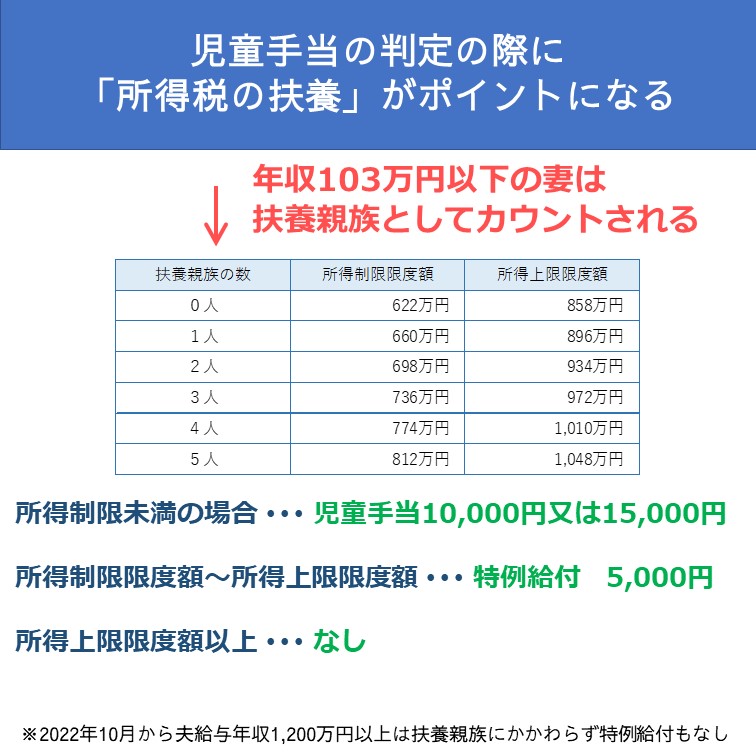

例えば「児童手当」の所得制限の判定の際に関係してきます。

パート年収103万円以下であれば「扶養親族」となります。

所得限度額未満であれば児童手当が受給できますが、限度額以上となると児童手当は受給できずに、「特例給付」または「給付なし」となります。

奥様年収150万円までは「配偶者控除」「配偶者特別控除」ともに控除額は変わりませんが、所得税の扶養になる/ならないの違いがあります。

所得税の扶養になることで影響がある場面があるという一例でした。

まとめ

パート年収150万円までならば、配偶者控除・配偶者特別控除ともに控除額は変わりません。

パート年収103万円までは「所得税の扶養」となるため、児童手当の判定で影響があったり、ということがあります。

社会保険の扶養「106万円の壁」とは別ですが、世帯の手取り収入を考える際には念頭におきたいですね。