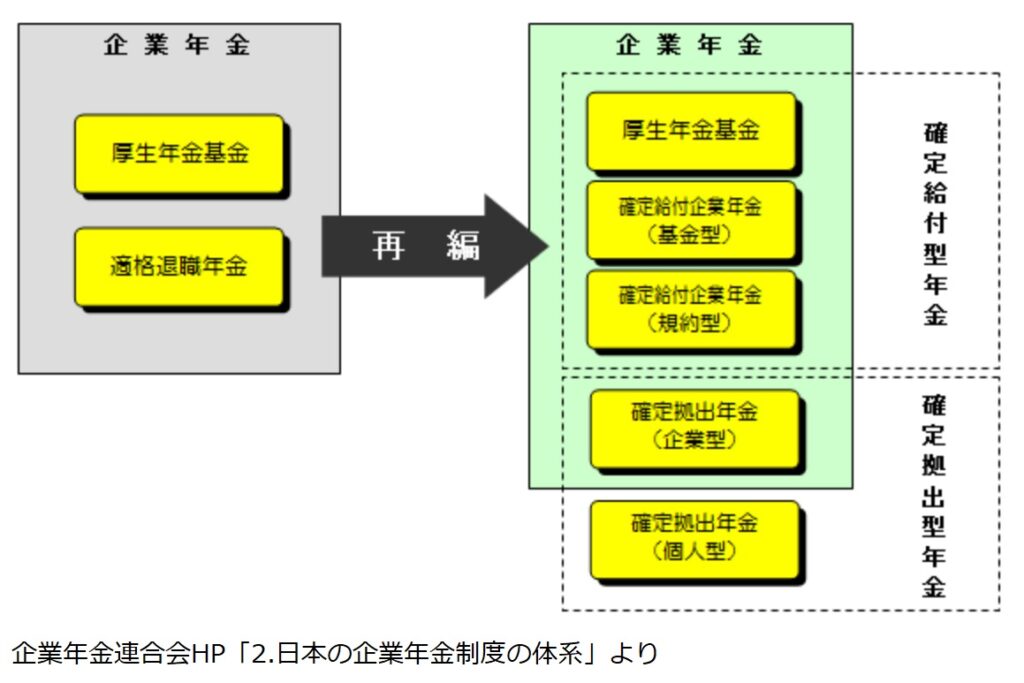

退職金制度として「企業型確定拠出年金」を整備している会社が増加しています。ほかにも確定給付年金、中退共などさまざまな企業年金制度が存在しています。歴史をひもとくと税制適格退職年金、厚生年金基金など、再編と改正を繰り返した経緯から、退職金制度も複雑なものになってしまいました。

私の方でも、中途退職や定年退職されたから企業年金についてのご相談も増えています。

そんな企業年金の移換先でもご質問の多い「通算企業年金」について簡単に解説いたします。

企業年金とは

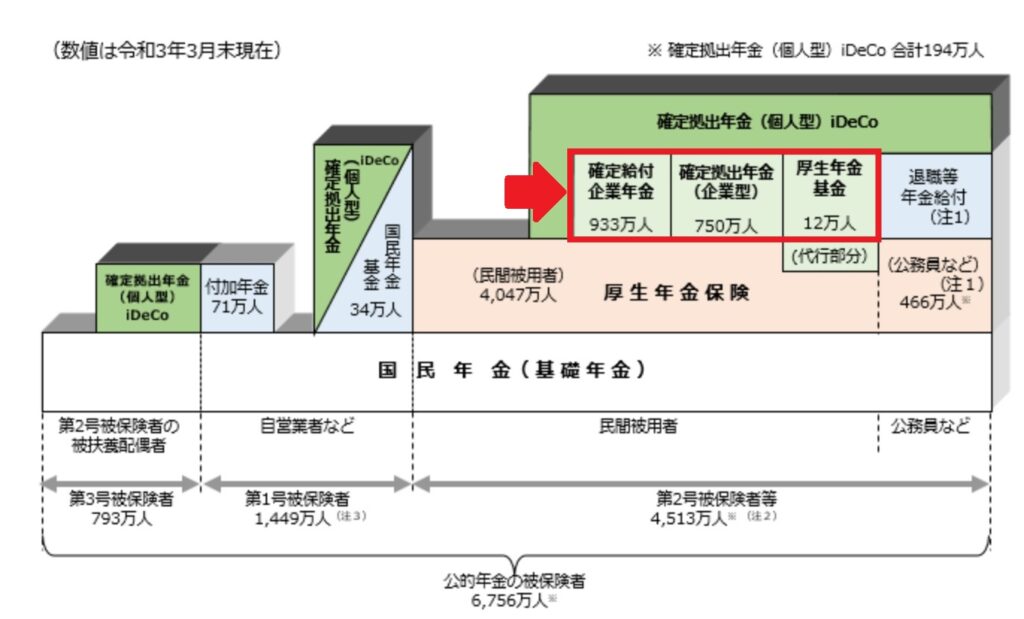

企業年金は3階建といわれる3階部分にあたります。

1階‥「国民基礎年金」全国民に共通

2階‥「厚生年金」サラリーマンなどの民間被用者

3階‥「企業年金」

現在の企業年金は大きく4種類あります。

- 確定給付企業年金(DB)規約型・基金型

- 厚生年金基金

- 確定拠出年金(DC)

- 中小企業退職金共済制度・特定退職金共済制度

上記の1~4の中で組み合わせをしている企業もあります。

さらに独自の退職金制度も整備している企業もあります。

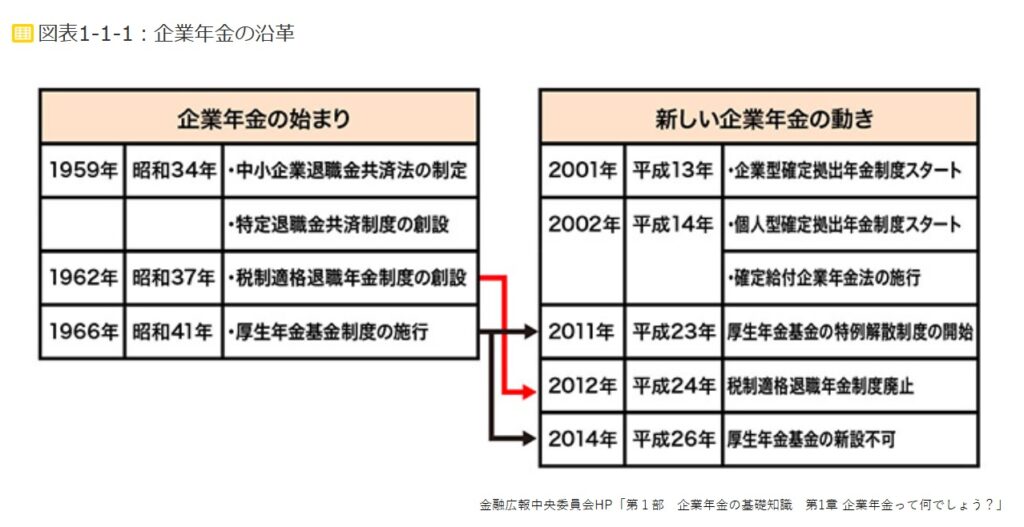

企業年金の歴史

昭和20年代に、退職金を分割して支払う「退職“年金”」という考え方が出てきました。

企業は一度にまとめて支払わないですむので、その利息相当分プラスして「年金」として支払うことにしたのが「企業年金」の始まりと言われています。

退職金には下記のような意味合いがあります。

- 長年の功労・慰労

- 物価上昇に賃金アップが追い付かなかった時代では「賃金の後払い」

- 社員の老後の生活保障

1959年(昭和34年)に中小企業退職金共済制度(原則一時払い)が作られ、1962年(昭和37年)には税制適格退職年金、1966年(昭和41年)には厚生年金基金ができました。

しかし、バブル崩壊で年金の原資がきちんと準備されない企業が増え、2000年に入って再編や改正が行わました。

40代以降の方は「入社した当初と退職金制度の名前が違う」というケースもあると思います。

そのような場合は、今一度ご自身の退職金制度の確認をお勧めします。

他の年金へ移換(ポータビリティー)

終身雇用制度の終焉で転職も一般的なものとなり、雇用延長で定年後も働く方も増えたことで、他の年金へ移換(ポータビリティー)をする方も増えました。

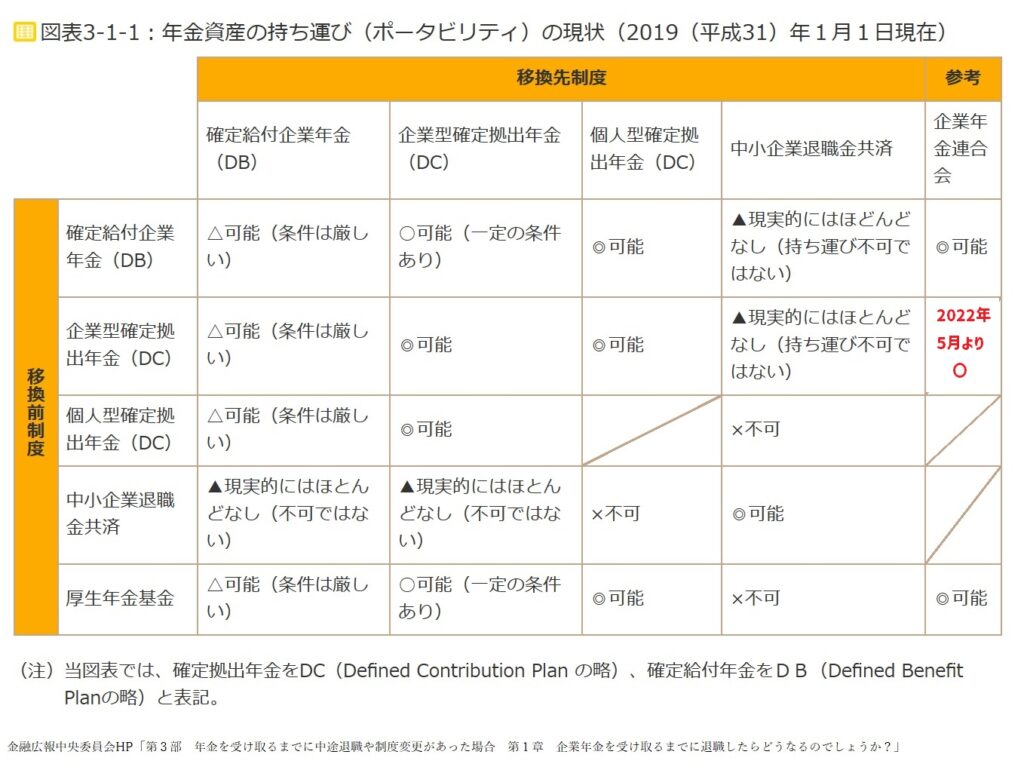

退職後の年金ポータビリティーは下記のとおりです。

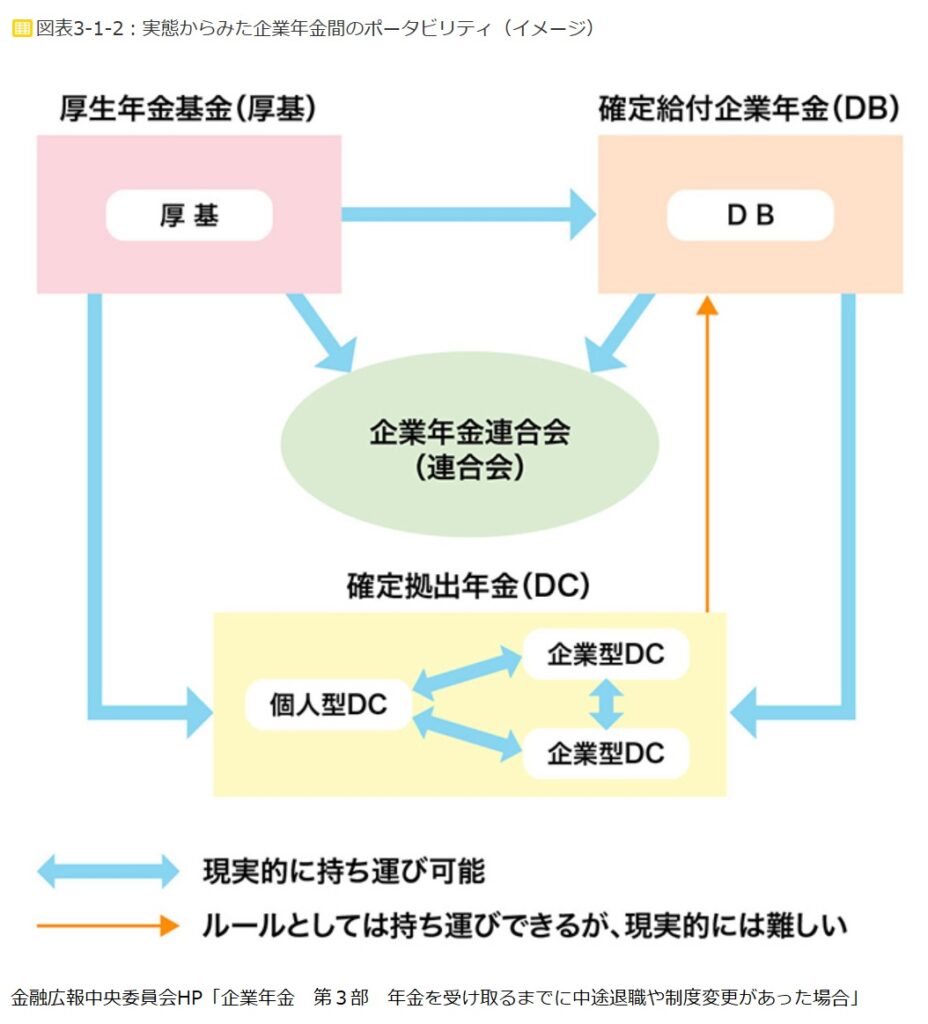

みると複雑ですが、ポータビリティー先は現実的には2択です。

・確定拠出年金(個人型・企業型)

・通算企業年金

通算企業年金とは

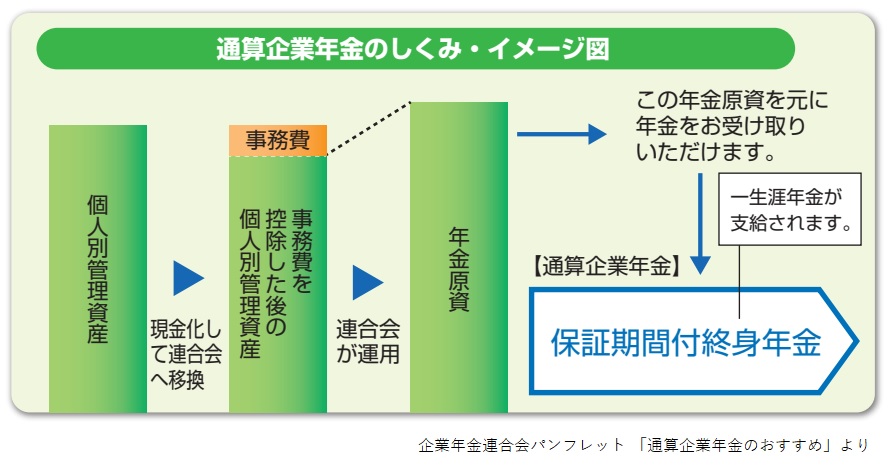

退職などでこれまで加入していた企業年金原資を企業年金連合会が預かり、生涯にわたって年金(通算企業年金)として払ってくれる制度です。

昭和42年2月に厚生年金保険法に基づき設立された「厚生年金基金の連合体」が、法改正により平成17年10月に「企業年金連合会」に改組された組織

| 脱退一時金相当額 | 確定給付企業年金、厚生年金基金を退職等の理由で資格喪失 |

| 個人別管理資産 | 企業型確定拠出年金を退職等の理由で資格喪失 (60~65歳で退職により資格喪失した企業型年金運用指図者を除く) |

| 残余財産分配金 | 加入されていた確定給付企業年金、厚生年金基金が解散、制度終了 |

※自動移換された資産は通算企業年金へ移換できません。

通算企業年金の特徴

終身年金

本人が生存されている限り、生涯にわたって年金を受け取ることができます。

保証期間は受取開始年齢から満80歳まで

年金受取開始年齢から80歳に達するまでの間に亡くなられたり、病気や災害などの理由があった場合に、「選択一時金」や「死亡一時金」を受け取ることができます。

選択一時金:原則65歳以降

通算企業年金に移換後の期間が短い場合、選択一時金・死亡一時金が移換時の年金原資を下回る場合があります。

65歳を超えて移換された場合の保証期間は、移換されたときの年齢に応じて15年~1年。

受け取り開始は原則65歳以降

・老齢厚生年金同様、生年月日により60歳から65歳に段階的に引き上がります。

・本人の選択により60歳以降に受け取ることができますが、年金は減額されます。

・受取開始年齢を超えて移換した場合は、移換された月の翌月分から年金を受け取ることができます。

通算企業年金の運用と年金受取イメージ

35歳男性が個別管理資産100万円を通算企業年金に移換

→企業年金連合会が運用

→65歳から69,200円/年を生涯受け取る

80歳以上生きれば、預けた個別管理資産額より多くもらえることになります。

(100万円÷69,200円≒14.45年)

55歳男性が個別管理資産100万円を通算企業年金に移換した場合は、65歳から受け取る年金は49,900円になり、85歳以上生きれば預けた個別管理資産額より多くもらえることになります。

(100万円÷49,900円≒20.24年)

保証期間は80歳までなので、85歳より前に亡くなると預けた額全てがもらえないことになります。

通算企業年金へ移換する年齢が遅いと、預けた額を回収する期間が長くなります。

通算企業年金でなくiDeCoに移換した場合は、終身で年金はもらえませんが、一時金、年金(最長20年)、一時金+年金併用が選べます。

移換する際は、この兼ね合いが検討ポイントになります。

厚生年金を繰り下げする場合(基本年金・代行年金のみ)

厚生年金を繰り下げ受給する場合、企業年金連合会で預かる「基本年金・代行年金」も同じように連動して繰り下げ受給することになります。

(通算企業年金に繰り下げはありません)

厚生年金の繰り下げ申し出をする際は、企業年金連合会にも連絡する必要があります。

企業年金連合会に連絡しないで後になって繰下げの選択が判明した場合、それまでの間の受け取った企業年金を返還することになってしまうので注意が必要です。

65歳前の特別支給の厚生年金を受給の場合も同様です。

FP相談の現場から

確定給付年金や確定拠出年金、企業独自の年金(一時金給付)などの組み合わせで退職金支給する企業もままあります。

企業独自の年金(一時金給付など)は基本的に退職時に受け取ることになり、受給時期を選べないため退職時にいったん退職所得控除を利用することになます。

退職金の一時金受け取りは「退職所得」となり「退職所得控除」を利用できる税優遇があります。

「退職所得控除」を利用すると勤続年数がリセットされるため、以降にまた退職金を受け取る際に税制メリットが得られない可能性があります。

昨今ではいったん定年退職しても働き続ける方が増えており、改正により60歳以降も引き続き企業年金制度に加入できるようになったことや、年金の持ち運び(ポータビリティー)ができるようなったことで、選択肢が増え、定年退職時に企業年金をどのようにするか迷うことが増えました。

年金受け取りする場合も「公的年金扱い」と税優遇があります。

定年後も働き引き続き年金制度に加入し、年金受取時期を後にずらした場合、受け取る年金額は増える可能性が見込まれます。

公的年金扱いになるとはいえ、所得が増えますので税金や健康保険料が増える可能性があります。

企業年金の「代行年金」部分は在職年金の計算に含まれますので、そういったことも気にする必要があります。

一時金でもらうか、年金でもらうか、組み合わせてもらうか

定年後も働き続ける場合は、企業年金を受け取った方がいいのか、引き続き加入する方がいいのか

年金の繰り上げ、繰り下げをした方がいいのか

どのようにもらうのがいいのかは、ライフプランを立てたりやシミュレーションをしないと分かりません。

リタイアメントのコンサルは本当に奥が深いです。